Berufsunfähigkeit - Sind Sie finanziell abgesichert?

Ein Viertel aller Erwerbspersonen in Deutschland muss aus gesundheitlichen Gründen die Erwerbstätigkeit vor Erreichen des Rentenalters beenden. Hierbei handelt es sich nicht in erster Linie um die Folgen von Unfällen. In mehr als 9 von 10 Fällen liegen die Ursachen für die Berufsunfähigkeit bei Krankheiten.

Private Berufsunfähigkeitsversicherung dringend erforderlich!

Mit einer privaten Berufsunfähigkeitsversicherung können Sie sich gegen die finanziellen Folgen einer Berufsunfähigkeit absichern. Durch die von der Versicherung monatlich zu zahlende Rente steht der Familie Geld für den Lebensunterhalt zur Verfügung bzw. man schafft sich finanzielle Möglichkeiten, um eine Arbeitskraft zu beschäftigen, mit deren Hilfe der Betrieb erhalten und fortgeführt werden kann, bis der/die Hofnachfolger/in soweit ist, den Betrieb zu übernehmen.

Die Berufsunfähigkeitsversicherung wird von der Versicherungswirtschaft als selbstständige Versicherung oder als Zusatzversicherung zu einer Risiko- bzw. Kapitallebensversicherung angeboten. Die selbstständige Berufsunfähigkeitsversicherung kommt unter anderem für Personen in Frage, die keine Todesfallabsicherung benötigen. In einigen Fällen kann allerdings eine Kombination mit einer Risikolebensversicherung sinnvoll sein. Diese Kombination ist bei einer günstigen Versicherungsgesellschaft nicht viel teurer als eine selbstständige Berufsunfähigkeitsversicherung. Die Kombination der Berufsunfähigkeitsversicherung mit einer Kapitallebensversicherung ist wenig sinnvoll, da mit der Kapitallebensversicherung ein Sparvorgang verbunden ist, der die Beiträge für die Versicherung drastisch in die Höhe steigen lässt.

Risikozeitraum und Rentenhöhe ermitteln

Alle Berufstätigen, aber auch Auszubildende, Studierende und Hausfrauen/-männer sollten sich rechtzeitig gegen die finanziellen Folgen der Berufsunfähigkeit absichern. Ein guter Zeitpunkt hierfür ist bei Berufsantritt. Aber auch für Berufstätige in fortgeschrittenem Alter ist der Abschluss einer Berufsunfähigkeitsversicherung häufig noch ratsam. Viele Versicherer bieten diese Versicherung bereits für Schüler an. In jungen Jahren gibt es bei Abschluss einer Berufsunfähigkeitsversicherung auch weniger Probleme mit der Gesundheitsprüfung und Schüler haben noch keinen gefährlichen Beruf. Die Länge der Versicherungsdauer hängt davon ab, wie lange das finanzielle Risiko besteht. Nicht-Selbstständige sollten die Laufzeit des Vertrages so bemessen, dass sie anschließend nahtlos den Übergang zur Regelaltersrente schaffen können. Allerdings besteht hier der Nachteil, dass bei höherem Endalter der zu versichernden Person bei Ablauf des Vertrages der Beitrag bereits ab Vertragsbeginn deutlich teurer wird. Um Prämien zu sparen, kann alternativ auch ein niedrigeres Endalter (z.B. 60 Jahre) gewählt werden, wenn die Existenzgrundlage nach Ablauf der Versicherungsdauer sichergestellt ist (z.B. durch bewussten Substanzverzehr oder andere Quellen). Wie hoch die abzuschließende Rentenhöhe sein muss, sollte individuell durch eine persönliche Risikoanalyse ermittelt werden. Dabei sind die voraussichtlichen Einnahmen und Ausgaben gegenüber zu stellen, mit denen man nach Eintritt in eine Berufsunfähigkeit rechnen muss. Ergibt sich bei der Berechnung ein Einnahmeunterschuss, so ist diese Lücke durch eine monatliche Berufsunfähigkeitsrente ab zu decken.

Auf die Versicherungsbedingungen achten

Bei der Wahl der Versicherungsgesellschaft und des Tarifes sollten Sie auf jeden Fall die Versicherungsbedingungen beachten. Hier gibt es erhebliche Unterschiede. Achten Sie darauf, dass Sie einen Vertrag mit sehr guten Versicherungsbedingungen abschließen. Denn wichtiger als eine günstige Versicherungsprämie ist immer noch die Tatsache, dass die Versicherung im Versicherungsfall auch tatsächlich zahlt. Kann sie wegen kundenunfreundlicher Bedingungen die Zahlung verweigern, nutzt es Ihnen überhaupt nichts, wenn Sie jahrelang günstig versichert waren. Achten Sie auch darauf, ob die Bedingungen eine abstrakte Verweisungsklausel enthalten. Ist eine vorhanden, so kann die Versicherungsgesellschaft im Fall der Berufsunfähigkeit auf einen anderen Beruf verweisen, der Ihrer Ausbildung, Erfahrung und bisherigen Lebensstellung entspricht und den Sie theoretisch noch ausüben könnten, unabhängig davon, ob Sie so eine Arbeit bekommen können oder nicht. Vereinbaren Sie auch schriftlich mit der Versicherung, dass die Betriebsabgabe oder die Umorganisation des Betriebes nicht Voraussetzung für die Gewährung der Berufsunfähigkeitsrente sind. Gerade bei Abschluss einer Berufsunfähigkeitsversicherung ist es ratsam sich professionell beraten zu lassen, z.B. durch eine/n unabhängige/n Versicherungsberater/in.

Beitragsvergleiche anstellen und Nettoprämien wählen

Jede Versicherungsgesellschaft muss bei der Kalkulation der Beiträge Sicherheitszuschläge einkalkulieren, damit die Rentenzahlungen auch tatsächlich gewährleistet sind. Die Sicherheitszuschläge auf die Prämien sind so hoch, daß die Versicherer bei normaler bis guter Wirtschaftsweise Überschüsse erwirtschaften, die sie an die Kunden wieder ausschütten können.

- Bei sofortiger Anrechnung der Überschussbeteiligung auf die Beiträge handelt es sich um das Nettobeitragssystem (Beitragsverrechnung)

- Beim Bonussystem wird der Überschuß verwendet, um die vereinbarte Rente auf zu stocken.

- Die dritte Variante ist die verzinsliche Ansammlung von Überschüssen bzw. der Schlussüberschuss. Diese Überschüsse werden dem Versicherten bei Ablauf des Vertrages ausgezahlt.

Am empfehlenswertesten ist das Nettobeitragssystem, bei dem jeder Kunde sofort an den Überschüssen der Versicherung teilhat und somit vergleichsweise niedrige Beiträge bezahlt. Die Prämien der einzelnen Gesellschaften sind sehr unterschiedlich. Das liegt zum Teil an den unterschiedlichen Vertragsinhalten, zum Teil aber auch an der unterschiedlichen Leistungsfähigkeit der einzelnen Versicherungsgesellschaften. Vergleichen Sie vor Vertragsabschluss bei welcher Gesellschaft Sie sehr gute Versicherungsbedingungen zu angemessenen Prämien erhalten.

Gesundheitsprüfung

Vor Vertragsabschluss prüfen die Versicherer sehr genau die gesundheitliche Lage des Antragstellers. Achten Sie darauf, dass Sie diese Fragen genau beantworten. Wird Ihnen später einmal nachgewiesen, dass Sie die Gesundheitsfragen im Antrag vor Vertragsabschluss unrichtig beantwortet haben, besteht für die Versicherungsgesellschaft unter Umständen ein Rücktrittsrecht, d.h., obwohl Sie jahrelang Beiträge bezahlt haben, bekommen Sie keinen Cent Rente. Die Gesundheitsprüfung wird bei den einzelnen Gesellschaften unterschiedlich gehandhabt. Ob eine ärztliche Gesundheitsprüfung erforderlich ist oder ob die Angaben im Antrag ausreichen, hängt in der Regel von der Höhe der zu versichernden Rente ab. Vorerkrankungen müssen nicht zwangsläufig dazu führen, dass man keine Berufsunfähigkeitsversicherung mehr abschließen kann. Es besteht aber die Wahrscheinlichkeit, dass die Versicherungsgesellschaften Risikozuschläge erheben oder Schäden, die von Vorerkrankungen herrühren, vom Versicherungsschutz ausschließen. Wer Vorerkrankungen hat, die ausgeschlossen werden sollen, muss sich genau überlegen, ob eine Berufsunfähigkeitsversicherung mit dem Ausschluss noch einen Sinn macht. Sofern in einem voraussichtlichen Leistungsfall immer eine Verbindung zum ausgeschlossenen Vorschaden hergestellt werden kann, ist die Wahrscheinlichkeit gering, im Schadenfall von der Versicherung problemlos eine Rente zu erhalten. Nicht jeder erinnert sich bei den Gesundheitsfragen an die Diagnosen bei den zurückliegenden Arztbesuchen. Es kann auch vorkommen, dass ein Arzt eine falsche Diagnose in der Patientenakte vermerkt hat. Im Leistungsfall wird dann oft über die Verletzung der vorvertraglichen Anzeigepflicht gestritten. Vor Vertragsabschluss sollten Sie deshalb einen Auszug aus Ihrer Patientenakte von Ihrem Arzt oder Ihrer Krankenkasse anfordern, um im Antrag vollständige und korrekte Angaben machen zu können.

Hausfrauen/-männer, Auszubildende, Studierende und Schüler/innen

Bei der Absicherung der Berufsunfähigkeit werden die o.g. Personengruppen häufig vergessen. Können Personen, die ausschließlich Familienarbeit leisten, infolge gesundheitlicher Einschränkungen nicht mehr oder nur noch zum Teil im Haushalt eingesetzt werden, muss ihre Kraft teuer ersetzt werden. Auch junge Menschen, die sich noch vor oder in der Ausbildungsphase befinden, sind irgendwann darauf angewiesen, dass sie mit ihrer Arbeitskraft ihren Lebensunterhalt bestreiten. Daher ist auch für diese Personengruppen eine Berufsunfähigkeitsabsicherung sinnvoll. Noch bis vor einiger Zeit boten viele Versicherer für diese Personengruppen keine Berufsunfähigkeitsversicherung an. Entsprechende Nachfragen von Kunden sowie der Wettbewerb in der Versicherungsbranche haben jedoch dazu geführt, dass die Angebote für den genannten Personenkreis in letzter Zeit verbessert wurden. Viele Versicherungsgesellschaften bieten auch für Hausfrauen/-männer, Studierende, Auszubildende und Schüler/innen entsprechende Versicherungen an. Die Höhe der zu vereinbarenden monatlichen Renten wird aber für die genannten Personenkreise stark begrenzt. Es ist daher sinnvoll einen Vertrag mit einer sogenannten Nachversicherungsgarantie abzuschließen, der es ermöglicht zu einem späteren Zeitpunkt, bei Vorliegen entsprechender Voraussetzungen, ohne eine erneute Gesundheitsprüfung die vereinbarte Monatsrente zu erhöhen.

Fazit

Die finanziellen Folgen eines gesundheitlichen Dauerschadens sind ein hohes Risiko für die meisten Erwerbstätigen. Eine Absicherung dieses Risikos durch die gesetzlichen Versicherungen besteht häufig nicht oder ist nicht ausreichend. Gerade junge Leute müssen sich Gedanken über die Absicherung des Berufsunfähigkeitsrisikos machen. Für angemessene Beiträge lässt sich eines der größten Risiken, das wir persönlich haben, umfassend absichern. Bevor Sie einen Vertrag unterschreiben prüfen Sie, ob Sie die in diesem Beitrag gemachten Überlegungen berücksichtigt haben. Holen Sie sich gegebenenfalls weitere Informationen und Rat zum Thema „Berufsunfähigkeitsabsicherung“ ein.

Investitionsschritte mit Risikovorsorge begleiten

Unternehmer und Unternehmerinnen investieren immer wieder, um Betriebszweige am Laufen zu halten oder neu aufzubauen. Oftmals wird die Anpassung der Risikovorsorge dabei vergessen. Dabei müssen nicht nur neue Gebäude und Maschinen gegen …

Mehr lesen...

Cyberversicherung: Sinnvoll für landwirtschaftliche Unternehmen?

In den Nachrichten hört man vermehrt von Hacker-Angriffen und den enormen wirtschaftlichen Schäden, die diese verursachen. Laut BKA (Bundeskriminalamt) nimmt die Internetkriminalität, wie z.B. das Ausspähen von Daten, Rufschä…

Mehr lesen...

Ein Mann ist keine Altersvorsorge!

Das man sich nicht in finanzielle Sicherheit heiratet, ist den meisten Menschen bewusst. Dennoch verlassen sich viele Paare beim Thema Absicherung auf den Partner, so auch Marie Kramer. Sie heiratete 2015 ihren Mann Heiko. Gemeinsam haben sie zwei …

Mehr lesen...

Riester-Unterlagen nicht einfach abheften!

Anfang des Jahres erhalten Sie einen Brief zu Ihrer Riester-Rente, falls vorhanden. Dieser enthält die jährliche Bescheinigung nach § 92 EStG. Bitte lesen Sie diese im Detail. Gerade im landwirtschaftlichen Bereich werden Sie dort in …

Mehr lesen...

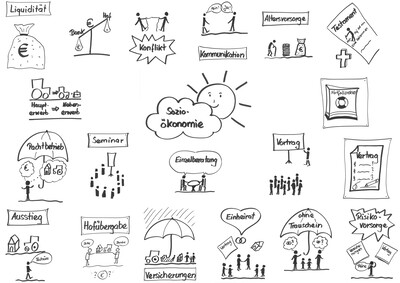

Sozioökonomische Beratung niedersachsenweit für Sie da!

In ganz Niedersachsen finden Sie für Ihre Fragen rund um Familie und Betrieb Sozioökonomische Berater/innen der Landwirtschaftskammer Niedersachsen. Wir informieren und beraten zu Einkommens- und Vermögenssicherung in …

Mehr lesen...

Afrikanische Schweinepest – ein Anlass für einen Versicherungs-Check

Generell sollten alle Versicherungen, betrieblich wie privat, alle paar Jahre auf den Prüfstand. Häufig bedarf es allerdings eines Anlasses, um sich daran zu erinnern. Die ersten bestätigten Fälle von Afrikanischer Schweinepest in…

Mehr lesen...Weitere Arbeitsgebiete

Veranstaltungen

AgrarBüromanagerin I

16.09.2024 - 02.12.2024

Vom Einsteigerwissen zum Insiderwissen – diesen Ansatz verfolgt die Seminarreihe für Frauen in landwirtschaftlichen Betrieben. Sie erhalten an 10 Seminartagen erste Basiskenntnisse rund um die Schreibtischarbeit und mit ihnen …

Mehr lesen...

AgrarBüromanagerin I

07.11.2024 - 06.02.2025

Vom Einsteigerwissen zum Insiderwissen – diesen Ansatz verfolgt die Seminarreihe für Frauen in landwirtschaftlichen Betrieben. Sie erhalten an 10 Seminartagen erste Basiskenntnisse rund um die Schreibtischarbeit und mit ihnen …

Mehr lesen...Beratungsangebote & Leistungen

Konfliktbearbeitung

Es gibt Ungeklärtes und Sie wünschen sich, dass dieses Klärung erfährt. Dies können sein: Konflikte mit Familienmitgliedern Ungereimtheiten mit anderen Personen Ziel- und Entscheidungsfindungsfragen mit sich …

Mehr lesen...

Finanzgefährdung

Sie müssen sich aus familiären, strukturellen oder finanziellen Gründen neu orientieren. Sie möchten dabei fachkundig begleitet und beraten werden.

Mehr lesen...

Vorsorgevollmacht, Patientenverfügung & Co

Auch wenn Sie sich einmal nicht um Ihre Angelegenheiten kümmern können, möchten Sie sicher sein, dass an Ihrer Stelle jemand in Ihrem Sinne entschiedet. Sie sind sich bewusst, dass eine solche Situation jederzeit eintreten kann, sei es…

Mehr lesen...

Notfallordner - Für den Ernstfall gewappnet

Wenn Sie morgen ausfallen würden, wäre die reibungslose Weiterführung Ihres Betriebes schwierig. Sie möchten Ihrer Familie die dazu notwendigen Informationen kompakt zur Verfügung stellen und keine Lücken lassen.

Mehr lesen...

Risikovorsorge für den Betrieb

Ihre familiäre und/oder betriebliche Situation hat sich verändert. Die betriebliche Absicherungssituation haben Sie schon lange nicht mehr beleuchtet. Sie möchten sicher sein, dass Ihr Betrieb angemessen abgesichert ist.

Mehr lesen...

Risikovorsorge für die Familie

Ihre familiäre und/oder betriebliche Situation hat sich verändert. Ihre Absicherungssituation haben Sie schon lange nicht mehr beleuchtet. Sie möchten sicher sein, dass Sie und Ihre Familie angemessen abgesichert sind.

Mehr lesen...Drittmittelprojekte

5G Smart Country

Ausgangslage Weltbevölkerungswachstum, Ressourcenverknappung und schwieriger werdende klimatische Bedingungen machen es erforderlich, noch mehr Nahrung zu produzieren. Laut Prognosen muss die landwirtschaftliche Erzeugung mind. um 50% erhö…

Mehr lesen...

Abibewässerung

Ausgangslage Die durch den Klimawandel zunehmend negative klimatische Wasserbilanz in der Vegetationsperiode führt zu einem erhöhten Bedarf an Wasser für die Feldberegnung. Gleichzeitig erfordert die zunehmende Nutzungskonkurrenz um …

Mehr lesen...

ADAM

Ausgangslage ADAM ist ein 42-monatiges transdisziplinäres Forschungs- und Umsetzungsprojekt zur Steigerung der Biodiversität im Intensivgrünland. Es sind Partner aus der Wissenschaft (Bewilligungsempfänger Universität Gö…

Mehr lesen...

AGrON

Ausgangslage In Deutschland gibt es regionale Unterschiede beim landwirtschaftlichen Nährstoffanfall. So gibt es beispielsweise in Niedersachsen und Nordrhein-Westfalen Landkreise mit starkem Nährstoffüberschuss, aber auch …

Mehr lesen...

AQUARIUS

Ausgangslage Die Niederschläge in der östlichen Lüneburger Heide sind deutlich niedriger als im übrigen Niedersachsen. Der eigentliche Wasserbedarf der landwirtschaftlichen Kulturen liegt dann oftmals sogar noch über …

Mehr lesen...

Biotopverbund Grasland

Ausgangslage Hintergrund dieses Projektes ist der starke Rückgang artenreichen Grünlands und seine zunehmende Verinselung in landwirtschaftlich intensiv genutzten Räumen einerseits und der starke Flä…

Mehr lesen...