Mini- und Midijob-Regelungen

Minijobs oder geringfügige Beschäftigungen sind aus der heutigen Arbeitswelt nicht mehr wegzudenken. Auch in landwirtschaftlichen Betrieben, sei es im Haushalt, in der tierischen Produktion und hier besonders in der Milchvieh- und Sauenhaltung, sind Mini-Jobber vielseitig einsetzbare, gefragte Mitarbeiter. Ganz besonders, seitdem es die flexible Arbeitszeitregelung für Minijobber gibt.

Wie viel darf man als Minijob verdienen?

Mit der Anpassung des Mindestlohnes wurde auch die Verdienstgrenze für sogenannte „Minijobs“ (sogenannte geringfügig entlohnte Beschäftigungen) angehoben. Diese lag bis zum 30. September 2022 bei 450 €/Monat (5400 €/Jahr) und wurde zum 01. Oktober 2022 auf 520 €/Monat (6.240 €/Jahr) angehoben.

Darf ich im Minijob mehr als 520€ im Monat verdienen?

Es zwei Ausnahmeregelungen.

- Wird das Jahresgehalt von 6.240 € nicht überschritten, darf in einzelnen Monaten mehr verdient werden, wenn entsprechend in anderen Monaten weniger verdient wird. Maßgeblich ist dann, dass im Jahresdurchschnitt nicht mehr als 520 €/Monat verdient werden und es keine erheblichen Schwankungen sind. Dann liegt weiterhin ein Minijob vor.

- 6.240 € Jahresgehalt werden überschritten: „Gelegentliches“ Überschreiten der 520 € ist möglich, wenn die Arbeit unvorhersehbar (bspw. Krankheitsvertretung) ist/war und maximal 2 Monate innerhalb eines Zeitjahres beträgt. In diesen zwei Monaten darf maximal das Doppelte der Verdienstgrenze (also 1040 €) verdient werden. Wird die monatliche Verdienstgrenze von 520 € rückwirkend zweimal im Jahreszeitraum gerissen, so darf der Verdienst also insgesamt 7.280 € nicht übersteigen.

Bei der Berechnung des durchschnittlichen Monatslohnes können nur solche Monate herangezogen werden, in denen die Aushilfskraft mindestens einmal pro Monat gearbeitet bzw. mindestens einen Tag Urlaub hatte. Entgeltbestandteile, die steuer- und sozialversicherungsfrei sind zählen nicht zum beitragspflichtigen Entgelt und werden somit bei der Verdienstgrenze nicht berücksichtigt. Dies wären z.B. Tank- und Warengutscheine bis max. 50 € pro Monat oder Zuschläge für Sonntags- (bis 50 %) oder Feiertagsarbeit (bis 125 %). Eine Entgeltumwandlung, die für eine betriebliche Altersversorgung verwendet wird, zählt ebenfalls nicht zum beitragspflichtigen Entgelt, soweit diese vier Prozent der Beitragsbemessung in der gesetzlichen Rentenversicherung West (2023, 3.504 €) im Jahr nicht übersteigt. Ein betrieblicher Anspruch auf Zahlung von Weihnachts- oder Urlaubsgeld ist steuer- und sozialversicherungspflichtig und somit bei der jährlichen Verdienstgrenze von 6.240 € zu berücksichtigen. Würde die Verdienstgrenze dadurch überschritten, liegt eine sozialversicherungspflichtige Beschäftigung vor.

Nicht zum regelmäßigen Arbeitsentgelt zählen weiter steuerfreie Einnahmen. Hierzu gehören insbesondere steuerfreie Aufwandsentschädigungen bis zu 3.000 € im Kalenderjahr. Dieses können Einnahmen sein aus nebenberuflichen Tätigkeiten wie z.B. als Übungsleiter in Sportvereinen, als Ausbilder, Erzieher, Betreuer, sowie Pflege alter, kranker oder behinderter Menschen. Ehrenamtspauschalen sind bis zur Höhe von 840 € im Jahr steuerfrei.

Wie passt sich die Verdienstgrenze zukünftigt an?

Die Verdienstgrenze für Minijobs wird zukünftig dynamisch angepasst. Das bedeutet, wenn der Mindestlohn zukünftig steigt, steigt auch automatisch die Verdienstgrenze. Bei der Berechnung geht man grundsätzlich von max. 10 Stunden Arbeit pro Woche zum Mindestlohn aus. Die Geringfügigkeitsgrenze wird mit folgender Formel ermittelt:

Mindestlohn x 13 x 10 : 3 = Geringfügigkeitsgrenze Minijob

Die Zahl 13 entspricht dabei der Arbeitszeit in 13 Wochen (bzw. 3 Monaten) mit einer wöchentlichen Arbeitszeit von 10 Stunden.

Wenn nun ein höherer Stundenlohn als der Mindestlohn gezahlt wird, reduziert sich die Stundenzahl im Monat dementsprechend, wenn weiterhin ein Minijob vorliegen soll.

Was ist die Flexible Arbeitszeitregelung?

Um auf Produktionsspitzen oder Personalengpässe flexibel reagieren zu können, haben Arbeitgeber die Möglichkeit, die Personalplanung auf der Grundlage einer sogenannten „sonstigen flexiblen Arbeitszeitregelung“ vorzunehmen. Hierunter versteht man Arbeitszeitkonten, die in Form von Gleitzeit- oder Jahreszeitkonten geführt werden. Im Arbeitsvertrag wird eine flexible wöchentliche oder monatliche Arbeitszeit vereinbart. Es ist ein schriftliches, jederzeit nachweisbares Arbeitszeitkonto zu führen, dass bei schwankender Arbeitszeit regelmäßig auszugleichen ist. Wenn die betriebliche Situation es erfordert, kann der Arbeitnehmer für die Dauer von maximal drei Monaten von der Arbeitsleistung unter Fortzahlung des Arbeitsentgelts freigestellt werden. Die Pauschalbeiträge an die Minijob-Zentrale sind nicht von dem in dem jeweiligen Monat erwirtschafteten, sondern ausschließlich von dem ausgezahlten und vertraglich vereinbarten Arbeitsentgelt zu zahlen. Der Arbeitnehmer erhält im Rahmen dieser Arbeitszeitregelung ein regelmäßiges festes monatliches Arbeitsentgelt. Alle Arbeitsentgeltansprüche, die sich insgesamt aus der in einem Jahr zu erwartenden Arbeitszeit ergeben, werden bei der Ermittlung des regelmäßigen Arbeitsentgeltes berücksichtigt. Das Arbeitsentgelt in einem Jahr (12 Monate) darf unter Berücksichtigung des zum Ende des Jahres anfallenden Zeitguthabens die Grenze von 6.240 Euro nicht überschreiten.

Wenn ein Minijobber in einem Dauerarbeitsverhältnis saisonbedingt unterschiedliche Arbeitsentgelte erzielt, muss der Arbeitgeber das regelmäßige monatliche Arbeitsentgelt schätzen. Bei einem geschätzten Jahresverdienst bis 6.240 liegt ein Minijob mit Verdienstgrenze vor. Stellt der Arbeitgeber im Laufe des Beschäftigungsverhältnisses fest, dass die vertraglich vereinbarte Jahresarbeitszeit nicht eingehalten werden kann bzw. die zu viel geleisteten Stunden nicht mehr ausgeglichen werden können, liegt ab diesem Zeitpunkt eine versicherungspflichtige Beschäftigung vor. Sie ist bei der zuständigen Krankenkasse zu melden.

Müssen bei Minijobs Rentenversicherungsbeiträge gezahlt werden?

Seit 1. Januar 2013 besteht für geringfügig Beschäftigte eine Rentenversicherungspflicht. Das heißt, der Arbeitgeber zahlt 15 % Rentenversicherung an die Minijobzentrale und der Arbeitnehmer einen Eigenanteil von derzeit 3,6 %. Damit führen beide insgesamt einen Beitrag von 18,6 % an die Rentenversicherung ab (allgemeiner Rentenversicherungsbeitrag 2021). Der Arbeitnehmer kann sich jedoch per Antrag von seinem Eigenanteil befreien lassen. Arbeitgeber zahlen außerdem 13 % Krankenversicherung und 2 % pauschale Lohnsteuer. Die Umlage 1 (U 1) für den Ausgleich der Arbeitgeberaufwendungen bei Krankheit beträgt bei der Minijob-Zentrale im Jahr 2023 1,1 % des Arbeitsentgelts, zur Umlage 2 (U 2, Mutterschaftsleistungen) sind 0,24 % des Arbeitsentgelts zu entrichten. Die Insolvenzumlage beträgt seit 0,06 %. Insgesamt fallen für den Arbeitgeber bei einem Minijob an Sozialbeiträgen, Steuern und Lohnfortzahlungsversicherungen somit derzeit 31,4 % Abgaben an.

Wie hoch sind die Pauschalbeiträge bei Minijobs?

Bei einer geringfügigen Beschäftigung hat der Arbeitgeber Pauschalbeiträge in Höhe von 31,4 % des Verdienstes an die Minijobzentrale Knappschaft Bahn See abzuführen (Stand 2023). Diese Beiträge setzen sich zum einen durch Beiträge von 15% Rentenversicherung, 13% Krankenversicherung und 2% pauschale Lohnsteuer zusammen. Zu anderen wird der Ausgleich der Arbeitgeberaufwendungen für Krankheit und Mutterschaft sowie Insolvenzgeldumlage mit insgesamt 1,4 % fällig. Für Beschäftigte in Privathaushalten gelten verringerte Pauschalbeiträge und zwar 5% Rentenversicherung, 5% Krankenversicherung und 2% Steuern. Ferner Beiträge zur gesetzlichen Unfallversicherung in Höhe von 1,6% und ebenfalls für Arbeitgeberaufwendungen bei Krankheit und Mutterschaft 1,34%, insgesamt 14,94% des Verdienstes. Der Arbeitgeber hat den Beitrag zur Krankenversicherung in beiden Fällen nur zu entrichten, wenn der geringfügig Beschäftigte gesetzlich krankenversichert ist. Seit Januar 2013 besteht für neue Minijobs eine generelle Rentenversicherungspflicht. Das heißt, die pauschalen Rentenversicherungsbeiträge des Arbeitgebers von 15% bzw. 5% werden auf den vollen gesetzlichen Rentenversicherungsbeitrag von derzeit 18,6% durch die Arbeitnehmer*in aufgestockt. Dadurch kommt der Arbeitnehmer in den Genuss des vollen Leistungsspektrums der Deutschen Rentenversicherung. Für den Arbeitnehmer besteht allerdings auf Antrag beim Arbeitgeber die Möglichkeit, sich von dieser eigenen Beitragsaufstockung befreien zu lassen.

Welche Regelungen gibt es im Übergangsbereich (Midijob)?

Mit Anhebung der Minijob-Verdienstgrenzen ändern sich auch die Grenzen für Midijobs. Dieser Bereich erstreckt sich nun von 520,01€ bis 1.600€.

Im unteren Übergangsbereich verringert sich die Belastung der Arbeitnehmer*innen durch Sozialversicherungsbeiträge. Das bedeutet im Umkehrschluss, dass Arbeitgeber*innen eine höhere Belastung tragen. Dadurch soll der Belastungssprung von Minijob zu einem Midijob für Arbeitnehmende geglättet werden. Damit soll ein Anreiz geschaffen werden, dass Minijobber*innen ihre Arbeitszeiten über die Minijob-Grenze hinaus ausweiten. Weitere Informationen über diesen komplexen Übergangsbereich inklusive einem Midijobrechners gibt es auf der Webseite der Minijob-Zentrale (https://magazin.minijob-zentrale.de/neuer-uebergangsbereich/#aenderung-bei-der-beitragstragung-ab-dem-1-oktober-2022)

Was bedeutet die Bestandsschutzregelungen für Midijobber?

Beschäftigte, die bis zum 30. September 2022 durchschnittlich im Monat 450,01 bis 520,00 € verdienen, sind als Midijobber versicherungspflichtig in allen Zweigen der Sozialversicherung. Diesen Versicherungsschutz behalten die Arbeitnehmer unter bestimmten Voraussetzungen auch ab dem 1. Oktober 2022.

Es gelten Übergangsregelungen in der gesetzlichen Krankenversicherung und Pflegeversicherung sowie in der Arbeitslosenversicherung. Danach bleiben Arbeitnehmer in diesen Versicherungszweigen bis längstens zum 31. Dezember 2023 unter den bisherigen Regelungen für einen Midijob versicherungspflichtig. In der Rentenversicherung unterliegen diese Arbeitnehmer hingegen ab dem 1. Oktober 2022 aufgrund eines Minijobs der Versicherungspflicht.

Betroffene Arbeitnehmer können in jedem einzelnen Versicherungszweig die Befreiung von der Versicherungspflicht bei ihrem Arbeitgeber beantragen. Das hat dann Auswirkung auf den jeweiligen Status und Versicherungsschutz.

Ihre Ansprechpartner/innen bei der Arbeitnehmerberatung in

Niedersachsen

Nordrhein-Westfalen

Rheinland-Pfalz

Schleswig-Holstein

Veranstaltungen

Da ist der Wurm drin! – Schlachtdaten richtig nutzen (Seminar in NRW)

19.04.2024

Ziele und Inhalte Dieses Tagesseminar findet am Schlachthof Jedowski in Unna und bei Biofleisch NRW in Bergkamen statt. Es werden Organbefunde analysiert und Handlungsfelder für das Tiergesundheitsmanagement abgeleitet. Schlachtdaten …

Mehr lesen...

Moderhinke beim Schaf: ein echtes Tierwohl Problem?

22.04.2024

Moderhinke ist eine ansteckende und schmerzhafte Angelegenheit für die betroffenen Tiere. Und auch der wirtschaftliche Schaden für die Betriebe ist groß: da es sich um eine bakterielle Erkrankung handelt, die über den Boden …

Mehr lesen...

Staudenbeet selber planen - ganz pflegeleicht

23.04.2024

Stauden bringen das ganze Jahr über Farbe in unseren Garten. Besonders im Frühjahr freuen wir uns über die Gute-Laune-Punkte. Aber auch im Sommer und Herbst lieben wir bunte Blütenvielfalt. Und selbst im Winter …

Mehr lesen...

Grüne Berufe - Voll im Trend

23.04.2024

Die Landwirtschaftskammer Niedersachsen (LWK) und das Zentrum für Ernährung und Hauswirtschaft Niedersachsen (ZEHN) laden Lehrkräfte, die Schüler*innen bei der Berufsorientierung unterstützen, am Dienstag, 23. April, von 15.…

Mehr lesen...

GAP/Teil3: Praxisübungen „Regionale Kennarten im Grünland“

23.04.2024

Ort: Waffensen, Landkreis Verden - genauer Treffpunkt wird nach erfolgreicher Anmeldung bekannt gegeben Zum Hintergrund: Für viele Betriebe lohnte es sich im letzten Jahr, eine Teilnahmemöglichkeit der Ökoregelung Ö…

Mehr lesen...

Rapsrundfahrt im Vorharz

23.04.2024

Das Regionalteam Goslar der Landwirtschaftskammer Niedersachsen lädt gemeinsam mit dem Arbeitskreis interessierter Rapsanbauer zur Winterraps-Feldrundfahrt im Vorharz ein. Die Feldrundfahrt findet statt am Dienstag, 23.04.…

Mehr lesen...Beratungsangebote & Leistungen

Registriernummernvergabe

Sie haben einen landwirtschaftlichen Betrieb neu gegründet oder benötigen wegen Betriebsleiterwechsel, Umfirmierung oder Betriebsteilung eine neue Registriernummer oder müssen die Tierhaltung anzeigen.

Mehr lesen...

Stallungen für Schweine

Sie überlegen, in Stallungen für Sauen, Ferkel oder Mastschweine zu investieren und wissen nicht, welches Haltungssystem das richtige für Sie ist? Sie merken, dass Ihre Lüftung nicht richtig läuft, wissen aber nicht, wie Sie …

Mehr lesen...

Betriebserlaubnis nationale Besamungsstation

Sie planen eine Besamungsstation für Rinder, Schweine, Pferde, Ziegen oder Schafe in Niedersachsen zu gründen und möchten den Samen der männlichen Zuchttiere nur innerhalb Deutschlands abgeben.

Mehr lesen...

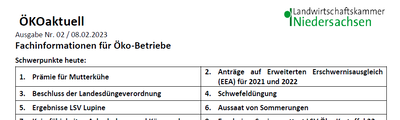

Rundschreiben - ÖKOaktuell

Sie sind ein ökologisch wirtschaftender Betrieb oder überlegen Ihren Betrieb auf Ökolandbau umzustellen. Für einen reibungslosen Ablauf Ihres Betriebsalltags benötigen Sie kontinuierlich aktuelle Informationen rund …

Mehr lesen...

Angebotscheck - Hofgastronomie

Sie möchten Ihr gastronomisches Angebot aus Sicht des Kunden beleuchten? Ob Erreichbarkeit, Ausstattung oder Produkt- und Servicequalität - wir arbeiten die Stärken und Schwächen Ihres Angebotes heraus und diskutieren mit Ihnen M&…

Mehr lesen...

Arbeitskreis Putenmast

Sie sind ein engagierter Putenmäster und suchen den Austausch mit Berufskollegen unter neutraler Moderation sowie die Möglichkeit, sich mit aktuellen Fachthemen und ihrer wirtschaftlichen Situation in Form einer Betriebszweigsanalyse …

Mehr lesen...Drittmittelprojekte

SmartPigHealth

Ausgangslage Schweinegesundheit und Tierschutz sind untrennbar mit dem Einsatz von Antibiotika verbunden und gewinnen für Gesellschaft und Landwirte gleichermaßen an Bedeutung. Forschungsergebnisse deuten darauf hin, dass Kriterien …

Mehr lesen...

Fairway

Ausgangslage Das Projekt „Farm systems that produce good water quality for drinking water supplies“ (FAirWAY) beschäftigt sich mit vielversprechenden Ansätzen an der Schnittstelle Landwirtschaft und Trinkwasserschutz in Europa.…

Mehr lesen...

SmartPigProduction

Ausgangslage Für Schweinehalter ist es eine zunehmende Herausforderung, das Tierwohl zu verbessern, den Antibiotikaeinsatz zu reduzieren, die Erzeugung transparenter zu machen und die Anforderungen der Gesellschaft an die Tierhaltung zu erf&…

Mehr lesen...

OptiMOOS

Ziel des Verbundprojektes OptiMoos ist die Optimierung der Torfmooskultivierung, insbesondere hinsichtlich Wassermanagement und Klimawirkung. Es werden Strategien zur Nährstoffreduktion vor der Bewässerung von Torfmooskulturen erarbeitet. …

Mehr lesen...

DükonaR

Ausgangslage Der niedersächsische Nährstoffbericht 2016/2017 zeigt besonders für die Weser-Ems-Region erhebliche Überschüsse an Stickstoff- und Phosphor. Nach den neuen düngerechtlichen Vorgaben müssen noch mehr N&…

Mehr lesen...

greenGain

Ausgangslage Das Projekt greenGain hat sich zum Ziel gesetzt die energetische Verwertung regionaler und lokaler Biomasse aus Landschaftspflegemaßnahmen in ganz Europa zu stärken. Das EU Programm Horizont 2020 hat die vollstä…

Mehr lesen...